Зачем вообще думать о пенсии заранее

Госпенсия в России всё чаще воспринимается как базовая «подушка», а не как полноценный доход. Эксперты по личным финансам называют её социальной выплатой, которая закрывает минимальные потребности, но редко позволяет поддерживать привычный уровень жизни. Особенно это чувствуют люди с неровным стажем, самозанятые и предприниматели. Поэтому вопрос «накопительная пенсия самостоятельно какие инструменты выбрать» сегодня становится не теорией, а задачей на выживание через 15–30 лет. Хорошая новость: чем раньше вы начнёте формировать личный пенсионный капитал, тем мягче и незаметнее это пройдёт для семейного бюджета — достаточно регулярно откладывать небольшой процент дохода, а не «догонять» в последние 5–7 лет до выхода на пенсию, пытаясь наверстать десятилетия.

Коротко: если вы рассчитываете только на государство, вы сознательно соглашаетесь на снижение уровня жизни в старости.

Базовые принципы личной пенсионной стратегии

Три кита: срок, доходность, риск

Экономисты предлагают смотреть на пенсионные накопления как на длинный инвестиционный проект: горизонт 15–30 лет, взвешенный риск и умеренная, но стабильная доходность. При таком сроке главный союзник — сложный процент, а не попытка «поймать супердоходность» за год. Поэтому лучшие способы накопить на пенсию помимо государственной пенсии опираются на простые принципы: начинать рано, инвестировать регулярно, диверсифицировать инструменты и не паниковать при краткосрочных просадках. С возрастом структура портфеля меняется: чем ближе пенсия, тем меньше доля рискованных активов и тем больше роль консервативных — облигаций, вкладов, страховых продуктов. Эксперты, работающие с частными инвесторами, советуют раз в год пересматривать стратегию и адаптировать её к возрасту, доходам и планам.

Запомните: пенсия — это марафон, а не спринт.

Какую сумму вообще имеет смысл целиться накопить

Финансовые консультанты предлагают простой ориентир: чтобы в старости получать 50–70% от нынешнего дохода, нужно накопить капитал примерно в 15–20 годовых расходов. Например, если вы хотите иметь эквивалент 60 тысяч рублей в текущих ценах, годовая потребность — около 720 тысяч, а целевой капитал — от 10 до 14,5 млн рублей. Цифра кажется фантастической, но при горизонте 25–30 лет и средней доходности 6–8% годовых задача уже не выглядит нереальной, особенно если использовать ИИС, НПО и ПИФы с налоговыми льготами. Здесь и возникает вопрос: накопительная пенсия самостоятельно — какие инструменты выбрать, чтобы сочетать удобство, защиту капитала и разумную доходность? Ниже разберём ключевые варианты, которые используют опытные инвесторы и рекомендуют профильные эксперты.

Индивидуальный инвестиционный счёт (ИИС): льготы в обмен на дисциплину

Как работает ИИС и зачем он нужен будущему пенсионеру

Индивидуальный инвестиционный счёт — это специальный брокерский счёт с налоговыми бонусами. Он особенно полезен, если вы начинаете инвестиции на пенсию через ИИС: какой брокер лучше выбрать, зависит от тарифов, выбора инструментов, качества приложений и сервиса. Через ИИС можно покупать облигации, акции, фонды (включая биржевые ПИФы и ETF), при этом государство стимулирует долгосрочные вложения. Срок владения — минимум 3 года, иначе льготы теряются. Для будущей пенсии это ограничение даже плюс: счёт дисциплинирует, не даёт снимать деньги «по первому эмоциональному порыву» на спонтанные траты, а налоговая экономия ускоряет рост капитала. На длинном горизонте несколько процентов НДФЛ-вычета или освобождения от налога на прибыль превращаются в внушимую прибавку за счёт реинвестирования.

Две налоговые модели: какую выбрать для пенсии

Эксперты выделяют два режима для ИИС:

- Вычет типа А — возврат 13% с пополнений до установленного лимита (подходит тем, у кого белая зарплата и платится НДФЛ).

- Вычет типа Б — освобождение от налога на доход от операций внутри ИИС (актуально при крупном капитале и активной торговле или долгом сроке).

Для пенсионных целей чаще рекомендуют тип А: вы ежегодно получаете «премию» от государства, которая сразу идёт в работу. Если доходы большие и вы планируете значительные обороты, можно просчитать эффективность варианта Б. При выборе брокера ориентируйтесь не только на комиссии, но и на надёжность, удобство мобильного приложения и доступ к качественным фондам: инвестиции на пенсию через ИИС — какой брокер лучше — в итоге решается не рекламой, а тем, насколько вам комфортно регулярно пополнять счёт и следить за портфелем без стресса.

Практические советы по использованию ИИС для пенсии

- Сделайте автопополнение на фиксированную сумму раз в месяц — это превращает накопление в привычку.

- Отведите внутри ИИС «пенсионную часть» в более консервативные бумаги — облигации, сбалансированные фонды.

- Раз в год проверяйте структуру портфеля и корректируйте доли рисковых активов с учётом возраста.

- Не используйте ИИС для спекуляций, если основная цель — ровная пенсионная «линия дохода».

Негосударственное пенсионное обеспечение (НПО): пенсия по расписанию

Что такое НПО и чем оно отличается от НПФ под ОПС

Негосударственное пенсионное обеспечение — это отдельная линия продуктов НПФ, не путайте её с обязательным пенсионным страхованием. НПО оформляется по договору: вы регулярно вносите взносы, а фонд инвестирует их и в будущем платит вам дополнительную пенсию по заранее оговоренному графику. Это удобно для тех, кто хочет понятную «пенсию по расписанию» и не готов самостоятельно управлять инструментами. Вопрос «негосударственное пенсионное обеспечение какие НПФ выбрать отзывы» здесь более чем уместен: важно смотреть не только на доходность за прошлые годы, но и на репутацию, структуру собственников, прозрачность отчётности, отзывы клиентов о сервисе и выплатах. Слишком высокая доходность без внятного объяснения стратегии — повод насторожиться, а не радоваться легким деньгам.

Кому подходит НПО и какие плюсы отмечают эксперты

Финансовые консультанты отмечают, что НПО особенно полезно:

- людям с низкой финансовой грамотностью, которым проще платить взносы по графику, чем разбираться в ценных бумагах;

- тем, у кого нет времени или желания управлять портфелем, но есть дисциплина делать регулярные отчисления;

- сотрудникам компаний, где есть программы софинансирования взносов работодателем.

Плюс НПО — предсказуемость: вы заранее понимаете механизм выплат, получаете налоговый вычет в ряде случаев и перекладываете инвестиционные решения на профессионалов. Минус — меньшая гибкость по сравнению с самостоятельным инвестированием: досрочный выход из программы часто невыгоден, а линейка стратегий ограничена правилами фонда. Эксперты советуют не делать НПО единственным инструментом, а использовать его как «якорь стабильности» в сочетании с ИИС и ПИФами.

ПИФы и биржевые фонды: простой вход в рынок

Как сформировать пенсионный капитал с помощью паевых фондов

Когда речь заходит о том, как сформировать пенсионный капитал с помощью паевых инвестиционных фондов, сами профессиональные управляющие подчёркивают их пригодность для долгосрока. ПИФы и биржевые фонды позволяют покупать сразу «корзину» активов: акции, облигации, смешанные портфели. Для человека без опыта это способ избежать ошибки «выбора одной-двух акций наугад». Фондом управляют специалисты, которые ребалансируют состав и следят за рисками. Для пенсионных целей обычно выбирают консервативные и сбалансированные ПИФы: они дают умеренную доходность, но гораздо спокойнее переживают кризисы, чем чисто акционные стратегии. Это особенно важно, когда до пенсии остаётся меньше 10 лет и рисковать накопленным капиталом уже нельзя.

Какие фонды использовать и на что смотреть

Эксперты рекомендуют при выборе ПИФов и ETF обращать внимание на:

- историю работы управляющей компании и объём активов под управлением;

- комиссии фонда (чем ниже, тем больше остаётся инвестору);

- прозрачность стратегии и регулярность отчётности;

- волатильность и поведение фонда в прошлые кризисы.

Часть фондов можно покупать прямо через ИИС, объединяя налоговые льготы и готовое управление. Это удобный вариант для тех, кто не хочет самостоятельно собирать портфель из отдельных бумаг. На длинном горизонте именно фондовые решения часто становятся «скелетом» пенсионного капитала, а более агрессивные активы играют уже вспомогательную роль.

Другие инструменты для будущей пенсии

Страховые продукты, депозиты и облигации

Помимо ИИС, НПО и ПИФов, в пенсионной стратегии часто участвуют классические инструменты: банковские вклады, облигации федерального займа, корпоративные облигации, накопительное и инвестиционное страхование жизни. Вклады удобны как «резервный штаб»: там лежит подушка безопасности и часть капитала, которую вы не готовы рисковать. ОФЗ и качественные облигации дают, как правило, доходность выше вкладов при умеренном риске, их удобно держать через брокера или ИИС. Со страхованием сложнее: накопительные программы нередко критикуют за высокие комиссии и непрозрачность. Эксперты советуют использовать страхование в первую очередь для защиты семьи, а не как основной способ инвестирования на пенсию, внимательно сравнивая условия с альтернативами на рынке облигаций и фондов.

Недвижимость как «пенсионный актив»

Традиционный подход «куплю квартиру — буду сдавать» до сих пор популярен, но профессионалы предупреждают: доходность аренды после расходов на ремонт, простой и налоги нередко выходит ниже, чем у сбалансированного инвестиционного портфеля. При этом риски концентрации высоки: один объект сильно привязан к конкретному району и рынку. Недвижимость допустимо включать в пенсионную стратегию, но как часть диверсифицированного набора активов, а не единственное решение. Для многих проще и надёжнее использовать фонды недвижимости или облигации девелоперов, чем владеть объектом и заниматься арендой самостоятельно.

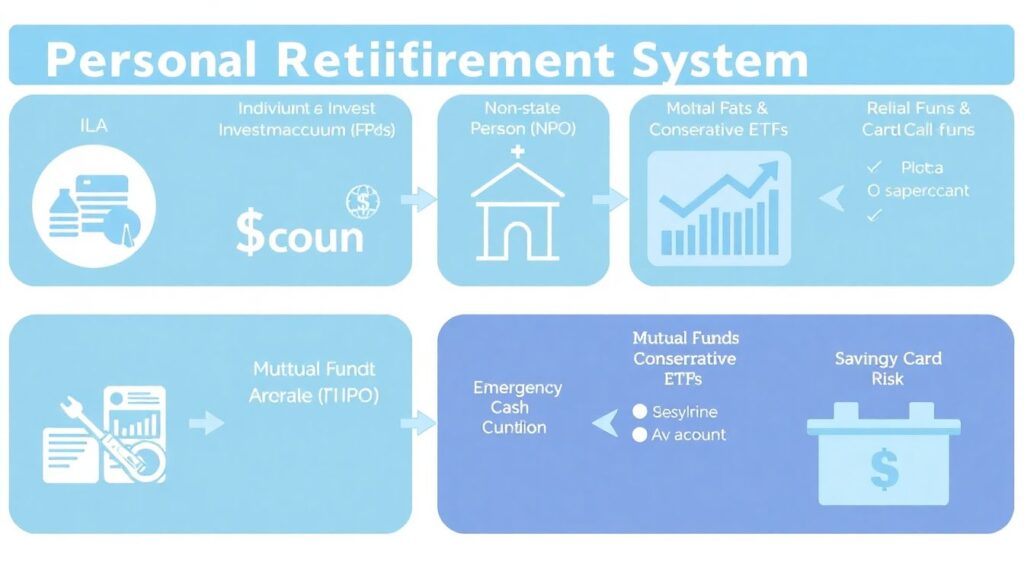

Как собрать всё вместе: практическая «дорожная карта»

Стратегия по возрастам: что советуют эксперты

Финансовые консультанты часто описывают три условных этапа.

- До 35 лет — максимальный горизонт. Можно позволить себе большую долю акций и фондов роста через ИИС, использовать ПИФы и ETF, параллельно запускать НПО на небольшую сумму для дисциплины.

- 35–50 лет — баланс. Доля облигаций и консервативных фондов растёт, часть капитала переводится в инструменты с более предсказуемой доходностью, НПО усиливается, избегаются высокорискованные спекуляции.

- После 50 — защита капитала. Основной акцент на сохранность: облигации, вклады, стабильные ПИФы, готовые пенсионные продукты. Акции остаются, но как меньшая часть портфеля.

Ключевая мысль экспертов: лучше начать с маленьких сумм сегодня, чем ждать «удобного момента» и потом наверстывать агрессивными и рискованными сделками. Регулярность важнее величины первого взноса, а грамотная структура портфеля делает его устойчивым к отдельным неудачам.

Как выбрать свои инструменты и не перегореть

Чтобы выбрать лучшие способы накопить на пенсию помимо государственной пенсии именно для себя, полезно честно ответить на несколько вопросов: сколько времени вы готовы уделять финансам, насколько вы стрессоустойчивы, есть ли у вас белый доход для налоговых вычетов, готовы ли вы к долгосрочным договорам. Тем, кто не хочет глубоко погружаться в рынок, подойдёт сочетание НПО, консервативных ПИФов и вкладов. Тем, кто готов учиться, разумно добавить ИИС с фондами и облигациями. Вопрос «негосударственное пенсионное обеспечение какие НПФ выбрать отзывы» стоит решать через официальные рейтинги, отчётность ЦБ и живой опыт окружающих, а не только через рекламные обещания.

Итоговая конструкция: своя личная «пенсионная система»

В итоге ваша личная пенсионная система может выглядеть как комбинированный подход: часть денег идёт в ИИС с облигациями и фондами, часть — в программу НПО с надёжным НПФ, ещё часть — в ПИФы и консервативные биржевые фонды, плюс подушка безопасности на вкладах. Такая комбинация распределяет риски, даёт разные источники будущего дохода и не привязывает вас только к государству. Подход «накопительная пенсия самостоятельно какие инструменты выбрать» перестаёт быть абстрактным — вы превращаете его в конкретный набор шагов, автоматических списаний и понятных правил. А чем раньше вы выстроите такую систему, тем больше лет сложный процент будет работать на вас, а не против вас.